Рынок каско продолжает терять объем, при этом сам страховой продукт меняется. У клиентов появляется больше вариантов для выбора.

Например, теперь не нужно ехать в офис страховщика, чтобы провести осмотр автомобиля. О том, как новые технологии меняют розничный рынок автострахования, "РГ" поговорила с заместителем генерального директора по розничному бизнесу СПАО "Ингосстрах" Алексеем Власовым.

Какая сейчас ситуация на рынке автокаско и как меняется сам продукт?

Алексей Власов: Рынок каско падает в объеме достаточно давно. За 2017 год он сократился до 162,5 миллиарда рублей, наши оценки на 2018 год - около 160 миллиардов рублей. При этом количество заключенных договоров не очень изменилось, просто люди стали выбирать более дешевые полисы - например, с франшизой. Полное каско достаточно дорогое, а благосостояние населения ухудшается. Сейчас в портфеле нашей компании договоры с франшизой составляют 60 процентов. В массовом сегменте есть тенденция к снижению стоимости владения автомобилем, поэтому популярна группа продуктов так называемого мини-каско, когда страхуется только катастрофический убыток - полная гибель и угон, плюс покрытие в размере одного среднего убытка (иногда с какими-то дополнительными условиями). Эти продукты стоят в два или три раза дешевле полного каско.

Страхование уходит в онлайн, но каско требует осмотра автомобиля. Как вам удалось преодолеть этот барьер?

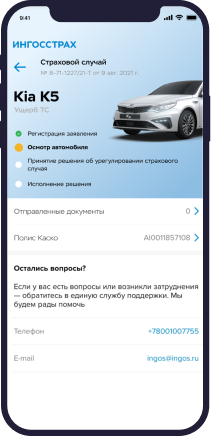

Алексей Власов: Наша стратегия и в части развития продуктовой линейки, и в части всех сервисов - это экономить время клиентов на покупку полиса и на урегулирование убытков. Поэтому мы перевели полный цикл оформления полиса каско в онлайн. Для этого разработали сервис самоосмотра автомобиля в приложении IngoMobile. Клиент скачивает приложение на свой смартфон, оставляет заявку на заключение договора и выбирает время, когда ему будет удобно созвониться с оператором. Во время звонка в режиме реального времени снимается двухминутное видео, фиксирующее состояние автомобиля. Оператор дает указания, что и как снимать. Затем видео подгружается к договору, и страховщик может вернуться к нему в случае заявленных убытков.

Заключить договор каско с самоосмотром онлайн уже можно в Москве и Петербурге. Если в течение 2-3 месяцев это будет работать нормально, функционал станет доступен и в остальных регионах. Мы не ожидаем, что в первое время будет серьезный переток клиентов из офлайна в онлайн. Но процентов 20-25 в конечном итоге, с нашей точки зрения, будут пользоваться такой услугой.

Для каких еще страховых продуктов пригодится самоосмотр онлайн, и сколько клиентов это позволит привлечь?

Алексей Власов: Такой же сервис мы запускаем и по страхованию имущества, потому что ни один опросник не дает понимания, какого качества был ремонт в квартире или в доме. Градация "евроремонт" не разъясняет, насколько дорогостоящие материалы были использованы. Осмотр, проведенный самим клиентом, позволит уделить внимание наиболее значимым деталям отделки и даст нам возможность максимально учесть эти особенности при выплате после наступления страхового случая. Запуск сервиса самоосмотра позволит клиенту самостоятельно выбрать удобное для него время заключения договора, что часто является блокирующим фактором для продажи полисов страхования имущества. Ведь для проведения осмотра необходимо дождаться эксперта или агента, что зачастую просто невозможно в напряженном графике жизни наших клиентов. И, конечно, далеко не каждый согласится впустить в дом чужого человека. Таким образом, мы ожидаем, что только упрощение самого процесса заключения договора даст нам возможность увеличить количество заключаемых договоров на 10-15 процентов.

Как аналитика помогает сформировать индивидуальное предложение для клиента?

Алексей Власов: У нас достаточно сложная тарифная система, мы учитываем порядка 25-30 факторов по каждому клиенту. Но даже это некое усреднение. Если мы говорим об индивидуализации тарифов, факторов должно быть несколько тысяч, и анализировать их должен не человек, а искусственный интеллект. Принципиально это выглядит так: модель отбирает "плохого" клиента по набору критериев, формирует его профиль и потом сравнивает с этим профилем новых клиентов. Подобная модель у нас, например, уже работает для первоначального страхования подержанных автомобилей.

Еще один способ индивидуализации тарифа - это применение телематики: мониторинговое устройство устанавливается в автомобиль и анализирует массу показателей, которые позволяют оценить манеру вождения. Но сказать, что только это направление будет развиваться дальше, я не могу. Уверен, что в ближайшие несколько лет мы сможем понять профиль риска клиента и без мониторинга его водительского поведения. Потому что многие из факторов этого поведения связаны с психологией, а психология - с образом жизни.

Могут ли технологии кардинально изменить розничный рынок автострахования?

Алексей Власов: Тут есть два аспекта. Первый - запретят ли человеку водить автомобиль или нет. Первые опыты с автопилотами уже есть, и они достаточно успешны. Несмотря на трагические случаи с Tesla и Uber, статистически смертность тут ниже, чем у обычных водителей. Пока существует ксенофобия в отношении роботов - мало кто готов довериться железкам. Но в Японии, например, уже с этим работают - в комиксах у многих героев есть свой робот.

Второй момент - развитие сервисов совместного пользования. Все популярнее экономика пользования, а не владения - это, например, каршеринг или райдшеринг. К развитию таких направлений подстегивает и налоговое законодательство - иногда владеть гораздо дороже, чем просто пользоваться. В основе страхования лежит собственность, которую жалко потерять. Когда речь идет об общей собственности, встает вопрос о том, кто будет страхователем и насколько вообще этот риск будет существовать. Кому будет принадлежать собственность - частным или государственным компаниям?

А в принципе с развитием big data вероятность наступления страхового случая можно предсказать с большой вероятностью. Информационные барьеры будут постепенно сниматься, будет больше информации в открытом доступе. На страховой рынок все эти моменты будут влиять. Открытие информации будет означать демократизацию аналитики и потерю монополии страховщиков на оценку риска. И тогда встанет вопрос - чем еще страховые компании могут быть полезны обществу.

Мы уже сейчас думаем о будущем компании и ее месте в социуме - в нашем портфеле стратегических проектов значимое место занимают проекты создания полезных сервисов, находящихся за рамками профессиональных страховых компетенций, но опирающихся на наше знание бытовых и промышленных рисков.