Не так давно страховщики попали под контроль регулятора – Центрального банка России, из-за чего на рынке начали происходить серьезные изменения. Многие компании признали необходимость перестройки привычных бизнес-моделей под новые требования. О том, какая ситуация складывается на страховом рынке и как новые изменения повлияют на деятельность игроков, рассказал заместитель генерального директора по финансово-экономической деятельности СПАО «Ингосстрах» Андрей ЛАРКИН.

-Андрей Сергеевич, как бы вы оценили нынешнее положение дел на рынке страховых услуг в России? Какие тенденции являются здесь ключевыми?

-Рынок страховых услуг в России очень разнообразный. Есть розничный рынок, где основную роль играют каско и ОСАГО. Есть рынок корпоративного страхования, добровольного медицинского страхования, рынок перестрахования. Это большие кластеры, поэтому говорить о тенденциях на рынке в целом достаточно сложно.

Например, в области корпоративного страхования не произошло существенных изменений: ситуация была и остается таковой, что рынок либо стабилен, либо имеет тенденцию к снижению, а роста нет. То же самое происходит и в медицинском страховании, потому что в периоды кризиса компании снижают свои страховые бюджеты на ДМС.

-А вот на розничном рынке автомобильного страхования ситуация иная. Несмотря на то, что произошло значительное падение продаж новых автомобилей, люди продолжают приобретать и каско, и ОСАГО. Кроме того, тарифы по ОСАГО за последнее время выросли, поэтому виден явный рост рынка.

-Какие проблемы существуют сегодня на страховом рынке?

-Проблемы страховых компаний делятся на четыре большие составляющие. К первой относятся страховые вызовы. Компания принимает на свой баланс большое количество обязательств, она должна покрывать риски клиента, если произойдет страховой случай. «Ингосстрах» ведет последовательную политику, поэтому наши показатели по убыточности лучше, чем в целом по рынку.

Стоит отметить необычную тенденцию: раньше с рынка уходили небольшие компании, а сейчас его покидают средние и даже крупные. Среди топ-15 компаний есть много примеров достаточно спорного розничного страхования, которое приносит акционерам многомиллиардные убытки. Акционеры покрывают убытки финансовой помощью.

Второй вызов на рынке страховщиков – инвестиционный. Крупные компании принимают на себя и большие риски, и большую ликвидность. Страховые компании в период кризиса находятся в более выгодном положении, чем, например, банки: если они продолжают страховать клиента, то появляется и новый приток денежных средств. И при правильном управлении инвестиционным портфелем компания может заметно повысить прибыль. Страховые компании в кризис являются cash-rich (ситуация, когда компании владеют свободными денежными средствами. – Прим. ред.).

Третий вызов заключается в том, как управлять этими денежными средствами. Центральный банк сейчас старается сделать так, чтобы инвестиционные активы были качественными, а страховые компании не уходили в долгосрочные спорные инвестиции. Если организация находится в ликвидности, то у нее все хорошо. Наш портфель максимально ликвидный, мы стараемся всегда быть либо в понятных депозитах, либо в понятных ценных бумагах. Так, мы не работаем с региональными банками, а если и работаем, то в исключительных случаях и на незначительные суммы. Мы хотим быть уверенными в том, что у нас, как у клиентов, не будет проблем с возвратом депозитов.

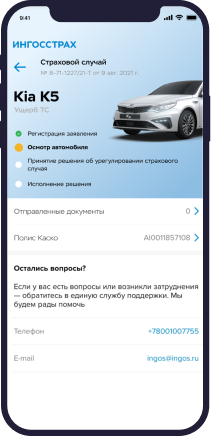

Четвертый вызов заключается в информационной инфраструктуре. «Ингосстрах» планирует больше погружаться в диджитал-среду и увеличивать продажи через онлайн-каналы. А Центральный банк постоянно вводит новые глобальные требования. Они, в частности, касаются перехода всех страховых компаний на международные стандарты финансового учета. Это колоссальное, фундаментальное требование, которое изменило нашу парадигму. В банковском секторе всегда была международная отчетность, но она готовилась путем трансформации российского учета, а сейчас то, чего хочет ЦБ РФ от страховых компаний, – это международный учет на бухгалтерских счетах, первичный учет, и это очень большое вложение денег и ресурсов. Именно в связи с этим около ста человек в нашей компании занимаются выстраиванием операционной системы, чтобы соответствовать международным стандартам. Это сложный, но выполнимый проект.

-Сравнительно недавно у страховых компаний в России появился новый регулятор. Что изменилось в связи с этим в жизни участников рынка?

-Во-первых, я очень рад, что Центробанк пришел как мегарегулятор. Любой страховщик – это финансовая компания, которая занимается большим потоком страховых и инвестиционных операций. Для игроков рынка принципиально иметь сильную финансовую устойчивость, сильный баланс. Чем больше баланс, тем больше финансовая устойчивость компании, ее капитал, тем больше рисков она может принять на себя. И понятно, что контролировать такую организацию может только специфическая финансовоориентированная государственная структура. У Банка России есть четкое понимание достаточности капитала, рисков – кредитных, валютных, процентных. Это та структура, которая контролирует банки, а страховые компании ведь очень похожи на банки. У нас те же пассивы, те же активы, то же временное размещение свободных денежных средств. У страховщиков есть тот же пассив в виде денег, которые компании получают от клиентов на срок до урегулирования убытков, и чем больше капитал, тем больше достаточность и тем больше рисков страховщик может взять на себя.

Но за этим должны следить специалисты, которые понимают, что такое риск, какова его стоимость, что такое инвестиции, куда можно вкладывать средства, а куда не стоит. Поэтому

ЦБ РФ – наиболее адекватная структура, которая может этим заниматься. Движение к понятному надзору, к понятным формам, к дисциплине – это то, чего страховым компаниям однозначно не хватало.

-Были ли внесены существенные изменения в законодательные нормы, регулирующие деятельность российских страховых компаний?

-Изменения, конечно, были внесены. Я считаю, что переход на МСФО оказывает существенное влияние на текущую деятельность всех страховщиков. Сейчас обсуждаются различные законодательные акты по контролю и ограничению инвестиционной деятельности, и это тоже повлияет на участников рынка. Центробанк делает все возможное, чтобы инвестиционный портфель компаний был максимально ликвидным и чтобы у них была возможность оперативно выполнять свои обязательства перед клиентами. Глобальная идея заключается в том, чтобы страховые компании были активными игроками на рынке капитала, а не уходили в сторону, финансируя проектные идеи с непонятным сроком. Также важно участие в первичных размещениях различных эмитентов, чтобы денежный поток шел не на «серые» финансирования, а непосредственно в рынок.

-Часто можно услышать, что на национальном банковском рынке идет «зачистка». Есть ли основания говорить то же самое про национальный страховой рынок?

-Я бы не сказал, что идет «зачистка», просто бизнес-модели многих банков не работают. Соотношение доходов и расходов неадекватно. Это не оправдывает себя. Сейчас те, кто не умеет быть эффективным, те, кто привык жить на «жирном» процентном доходе, уходят с рынка. Ввиду этого и происходит «зачистка».

Со страховыми компаниями та же ситуация. Важно то, насколько компания финансово устойчива, сколько у нее есть заработанного капитала, чтобы удовлетворить все требования клиента. Чем больше компания, чем четче, понятнее капитал, тем меньше проблем будет у клиентов с получением возмещения. А если компания небольшая, то есть определенные риски: часто такие игроки стараются собрать с клиентов как можно больше денег, а платить отказываются. Я думаю, что в итоге страховой рынок сократится раз в десять.

-Каковы источники фондирования деятельности страховых компаний, где им удается «доставать длинные деньги», необходимые для развития бизнеса и осуществления обязательств перед клиентами?

- За определенный период компания должна была создать свой капитал и сформировать резервы для того, чтобы иметь возможность адекватно регулировать поступающие убытки. И это единственные «длинные» деньги, которые у страховых компаний имеются.

Если проанализировать страховой рынок, то станет очевидно, что страховаться стоит только в крупных компаниях, потому что только там достаточный капитал для обеспечения выплат. Ведь сколько денег страховая компания собирает, столько приблизительно и должна выплачивать.

«Ингосстрах» выстраивает свою ликвидность исходя из того, какие деньги у нас в портфеле «длинные», а какие – «короткие». Впрочем, с точки зрения инвестиционных решений наш портфель совсем не длинный: его средняя срочность – полтора года. Только с таким портфелем появляется гарантированная возможность своевременно закрывать все наши обязательства.

-Сейчас много говорят об убыточности ОСАГО и резком снижении спроса на каско. Насколько я понимаю, раньше они были одними из основных статей дохода. Как страховой компании сохранить прибыльность в таких условиях?

-С каждым годом страховой рынок меняется. С 2012 года, когда закон о защите прав потребителей распространился в том числе на имущественное и личное страхование, общая концепция бизнес-моделей в страховании поменялась. В 2013 году убыточность в проблемных регионах могла быть и 100%, и 150%, и даже 200%. Каждый выданный полис приносил компании 100 рублей, но через определенное время она отдавала в два раза больше по страховым случаям. С этим есть проблемы до сих пор. ОСАГО – это вид страхования с достаточно высокой страховой убыточностью.

А вот в продажах каско, несмотря на понижение спроса, есть положительный тренд – снижение количества страховых случаев. Видимо, из-за кризиса люди стали меньше ездить на машинах или меньше заявлять об убытках, потому что не хотят в следующем году получить повышающий коэффициент. Страховые компании от этого выигрывают. Поэтому убыточная история с ОСАГО определенным образом компенсируется доходами по каско.

-А как обстоит дело с долгосрочным инвестированием? Пользуются ли успехом страховые продукты, рассчитанные на десятки лет?

- Долгосрочные инвестиции – непростая тема для российского страхового бизнеса. Далеко не каждая компания готова взять на себя обязательства платить клиенту крупную сумму в течение 10 лет, как это бывает с пенсионным страхованием. Максимальные сроки – это два-три года. Не сомневаюсь, что долгосрочность рано или поздно придет и на российский рынок.

-В свое время было много разговоров о взаимной выгоде сотрудничества между банками и страховыми компаниями. Имеет ли эта история продолжение?

-Если банки выдают кредиты под залог, то залог обязательно нужно застраховать, поэтому банки и страховые компании всегда сотрудничают. Кроме того, клиенты банка чаще всего страхуются именно в тех страховых компаниях, которые принадлежат тому или иному банку. Но я считаю, что структура, когда банк владеет страховой компанией, – это плохо для клиента, потому что в большинстве случаев это просто перераспределение денежных потоков. Не всегда возникает адекватная страховая защита.

Когда у банка есть страховая компания, которой банк отдает все свои риски, – это явная проблема с риском на одного контрагента. Банк остается со страховым риском один на один, и его залоги и продукты недостаточно покрыты. Если страховая компания оставила страхование кредита на собственное удержание, а заемщики кредит не вернули, то страховая компания платит банку. В итоге страховщик терпит убытки. А если страховая компания принадлежит банку, то получается, что убытки терпит и сам банк. Мне кажется, что риски нужно отдавать надежным страховым игрокам.

-Андрей Сергеевич, каким вы видите дальнейшее развитие рынка страховых услуг?

-Я считаю, что рынок однозначно будет развиваться. Но если раньше он был только страховым, то сейчас становится инвестиционно-страховым. Компании предлагают не только классические продукты страхования, но и такое страхование, которое подразумевает инвестиционное управление собственным капиталом и краткосрочными пассивами. Это полный комплекс работ со средствами. И сейчас на рынке созданы хорошие условия для повышения рентабельности продаж в инвестиционно-страховом бизнесе.

Подробнее: http://nbj.ru/publs/banki-i-biznes/2016/11/22/v-mire-global-nyx-peremen/index.html