Даже несколько крупных компаний могут обеспечить необходимый уровень конкуренции. Нишей для мелких игроков может стать работа с рисковыми клиентами

Конкуренция на рынке страхования должна быть управляемой — таково мое убеждение. Страховой бизнес — это большая ответственность перед обществом, поэтому, конечно же, за поведением игроков необходимо следить. Это происходит в любом цивилизованном государстве.

При этом нельзя не отметить, что, когда мы получили в виде мегарегулятора Центральный банк, нам стало сложнее. Кроме того, на нас оказывают давление другие федеральные структуры: ФАС, Роспотребнадзор и масса других надзорных органов. Зачастую это давление избыточно.

Я вспоминаю эволюцию российского страхового рынка, на который попал десять лет назад, по сути, случайно. Мой опыт в страховании начался с компании среднего размера. Будучи одним из ее руководителей, думая о ее будущем, я пришел к некоторым выводам. С тех пор мои соображения по поводу развития отрасли не сильно изменились.

Ошибки новичков

Многие страховщики в России абсолютно нежизнеспособны в долгосрочной перспективе. Почему? Главным образом потому, что страховые компании часто создавались людьми, которые плохо понимали, как устроен этот бизнес. Их судьба, к сожалению, изначально была предопределена. Например, когда менеджер не понимает разницы между убыточностью и уровнем выплат и считает страховой резерв на уровне денежных потоков, а не финансового результата, это приводит к катастрофическим ошибкам и катастрофическим последствиям как для этой страховой компании, так и, естественно, для ее клиентов. А клиентам ведь очень сложно понять, добросовестный перед ними страховщик или нет. Все-таки одно дело — осознанно нести деньги в финансовую пирамиду, такую как МММ, и в глубине души понимать, что ты можешь и не успеть их оттуда вытащить, и совсем другое — купить каско и напрасно считать, что твоя машина добросовестно защищена.

К моему великому сожалению, часть страховых компаний создавалась из откровенно мошеннических соображений. Такие компании быстро росли за счет огромных маркетинговых вливаний, а потом деньги выводились, и всё — некоторых акционеров и менеджеров до сих пор ищет Интерпол.

Огромная проблема большинства существующих сегодня компаний — они критически недокапитализированы. А для страховщиков наличие капитала, который позволяет отвечать по обязательствам перед клиентами, — момент принципиальный. Этим страдала и та страховая компания, в которой я начинал. Потому через год работы мы пришли к акционеру с рекомендациями срочно ее продать, если он хочет заработать на этом бизнесе не мошенническим путем. И в конце концов продали крупному западному стратегу (перед этим мы долго искали покупателя, который имел бы опыт развития страхования в разных странах и мог применить его у нас). На мой взгляд, такое решение тогда было единственно возможным.

В ходе той сделки я познакомился со многими руководителями крупнейших международных страховых компаний. Мне выпала уникальная возможность узнать, как они видят развитие отрасли, услышать, что они думают, каким стратегиям следуют. И все это оказалось созвучно моим собственным мыслям.

Сегодня я вижу единственный путь формирования российского страхового рынка — грамотно и качественно развивать несколько крупнейших игроков, которые и так контролируют сейчас большую его часть.

Российская специфика

Наша страна москвоцентрична. До 80% решений, связанных с каким-то движением или использованием капитала, принимается в Москве. И даже в нашей компании больше 50% — это московский бизнес. Еще один город, который занимает в нашем портфеле хотя бы больше 1%, — Санкт-Петербург (доля порядка 4%). А любой из прочих городов, даже миллионников — меньше 1%. То есть наш страховой бизнес очень тонким слоем размазан по стране. Именно поэтому наша деятельность во многом централизована в Москве.

У региональных страховщиков должны быть определенные особенности, благодаря которым компания из небольшого или относительно крупного города будет иметь конкурентное преимущество по отношению к крупной федеральной страховой компании. Мне часто приходится слышать, что для маленьких страховщиков существуют незанятые рыночные ниши, но мы занимаемся всеми видами услуг. Мы участвуем в любой страховой деятельности, которую считаем привлекательной с точки зрения бизнеса. Почему какой-то небольшой игрок будет иметь конкурентные преимущества по отношению к нам? Я не вижу причин.

Я знаю компании — даже не мелкие, а средние, — где в кулуарах говорят: «Нам институт андеррайтинга не нужен, мы берем тариф крупных страховщиков, вычитаем из него 15% и получаем наш тариф». Но проблема в том, что мы при этом зарабатываем условно 5%. Это значит, что наши конкуренты, давая на 15% меньше, теряют 10%. И если они постоянно теряют 10%, то рано или поздно их финансовая устойчивость уйдет в такой глубокий минус, что или Центробанк их закроет, или им самим станет невыгодно существовать.

У крупных игроков намного более устойчивая структура. Возможные убытки в одном виде страхования они перекрывают прибылью в других видах — и ничего страшного не происходит. Какой-то конкретный год, например, был очень тяжелым в сфере ОСАГО, но крупные компании выжили за счет диверсифицированного портфеля рисков. А если бы они были стартапами, которые занимались только ОСАГО? Их бы уже не было. Что, собственно, мы и наблюдаем со многими небольшими компаниями.

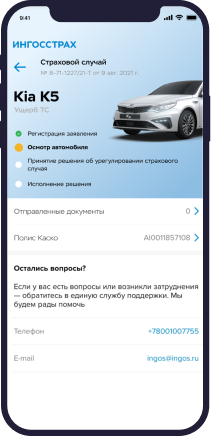

Еще одна из причин, почему работает эффект масштаба, это цифровые технологии. Достаточно один раз наладить систему онлайн-продаж, чтобы ей мог воспользоваться человек в любой точке страны. В развитие таких вещей крупные игроки инвестируют миллиарды рублей. У средней компании это сравнимо с ежегодным оборотом, она просто физически не может себе такого позволить.

Есть ли место для маленьких?

Часто приходится слышать: мол, сокращение количества страховых компаний ведет к монополизации отрасли. Но даже если на рынке останется три компании, они прекрасно будут конкурировать между собой, особенно в рознице. Конкурировать очень жестко — за счет уровня обслуживания клиентов, качества оценки риска, соответственно выражающегося в тарифе.

Пожалуй, единственное, в чем большие компании уступают маленьким, — это скорость. Я с некоторой завистью смотрю на условные стартапы, в которых сидят сто человек и занимаются чем-то одним. Впрочем, это касается не только страхования, но и любого другого бизнеса. И как только компания становится чуть больше, преимущество в скорости тоже теряется.

Как показывает западная практика, такую скорость можно использовать для сегментации. Все-таки крупные страховые компании стараются выбирать если не лучшую, то по крайней мере хорошую часть клиентов. А с рисковыми они стараются не работать. Те стартапы на Западе, которым я по-хорошему завидую, ориентируются на узкие и убыточные сегменты. Если говорить о страховании автомобилей, они не просто дают своим клиентам высокие тарифы, а делают все, чтобы снизить аварийность. Они влияют на то, как люди ездят, у них очень много обучающих и воспитательных программ, которые воздействуют на молодежь через школы, институты, родителей. Думаю, мы к этому тоже придем.

Но, как бы ни шло развитие отрасли, все равно каждая страховая компания должна быть хорошо капитализирована. Каждому игроку нашего рынка нужно понимать: в бизнес придется инвестировать — и инвестировать долго. Быстрых денег в страховании не заработаешь.

Точка зрения авторов, статьи которых публикуются в разделе «Мнения», может не совпадать с мнением редакции.

Эффект масштаба: почему нужна консолидация российского страхового рынка

02.08.2016

Страница была вам полезна?